Quali sono e come evitarli

Ti mostriamo un breve elenco di prodotti finanziari che sono da utilizzare con estrema cautela: sono prodotti con forti controindicazioni, considerabili investimenti pericolosi, e da assumersi solo sotto prescrizione di uno specialista ad uno scopo specifico e mirato.

“Non investire in nulla che non potresti spiegare con un pastello a cera” Peter Lynch, investitore e gestore di fondi statunitense.

Indice ipertestuale con link ai paragrafi

Rischi asset allocation:

- Fondi d'investimento a gestione attiva - Gestioni patrimoniali - Azioni singole - Hedge funds - Portafoglio solo azioni - Portafoglio solo obbligazioni

Strumenti utili solo per chi fa trading:

- Derivati - Opzioni - Future - Derivati in leva - Cfd

Polizze assicurative:

Costosi e inutilmente complessi:

Fondi d'investimento a gestione attiva

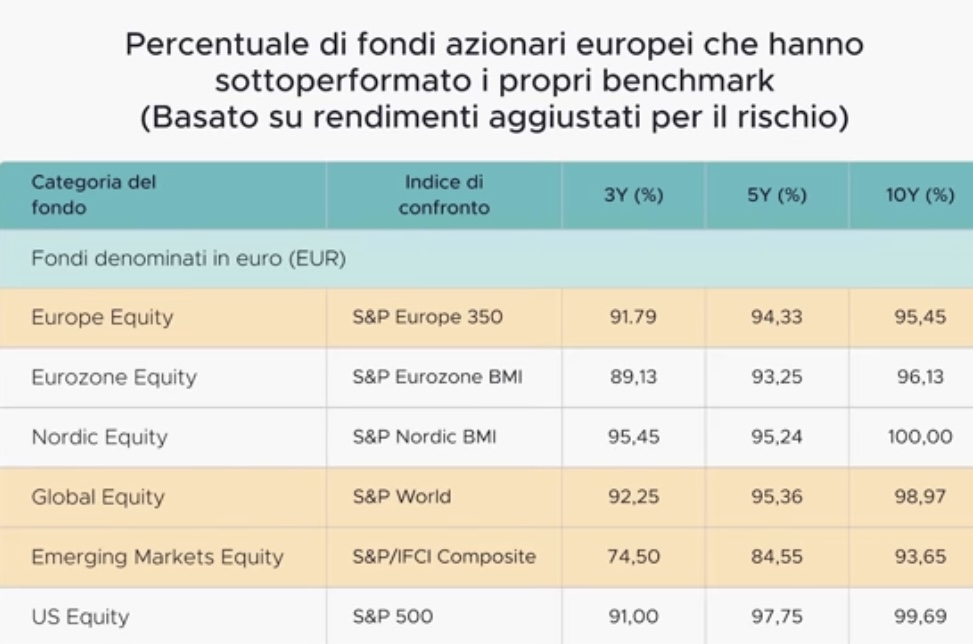

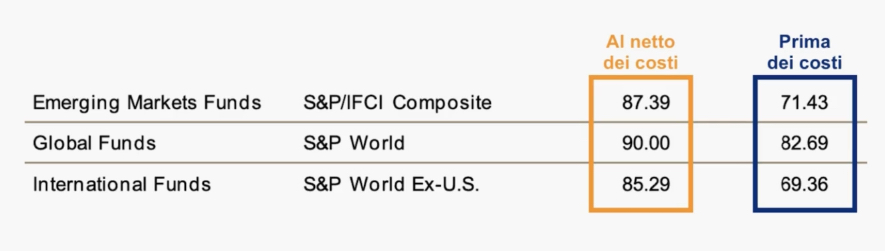

I fondi di investimento che hanno l’obiettivo di generare un rendimento superiore al benchmark di riferimento hanno costi elevati (ingresso/sottoscrizione, ricorrenti, performance o incentivo, negoziazione…) così che più dell’85% di questi fondi a gestione attiva rendono meno del mercato.

Il rapporto SPIVA (di S&P Dow Jones Indices) di metà anno 2025 rivela che, in un periodo di 10 anni, il 98,97% dei gestori attivi che operano sui mercati mondiali (quelli che interessano a noi perché maggiormente diversificati) ha ottenuto risultati inferiori ai propri benchmark.

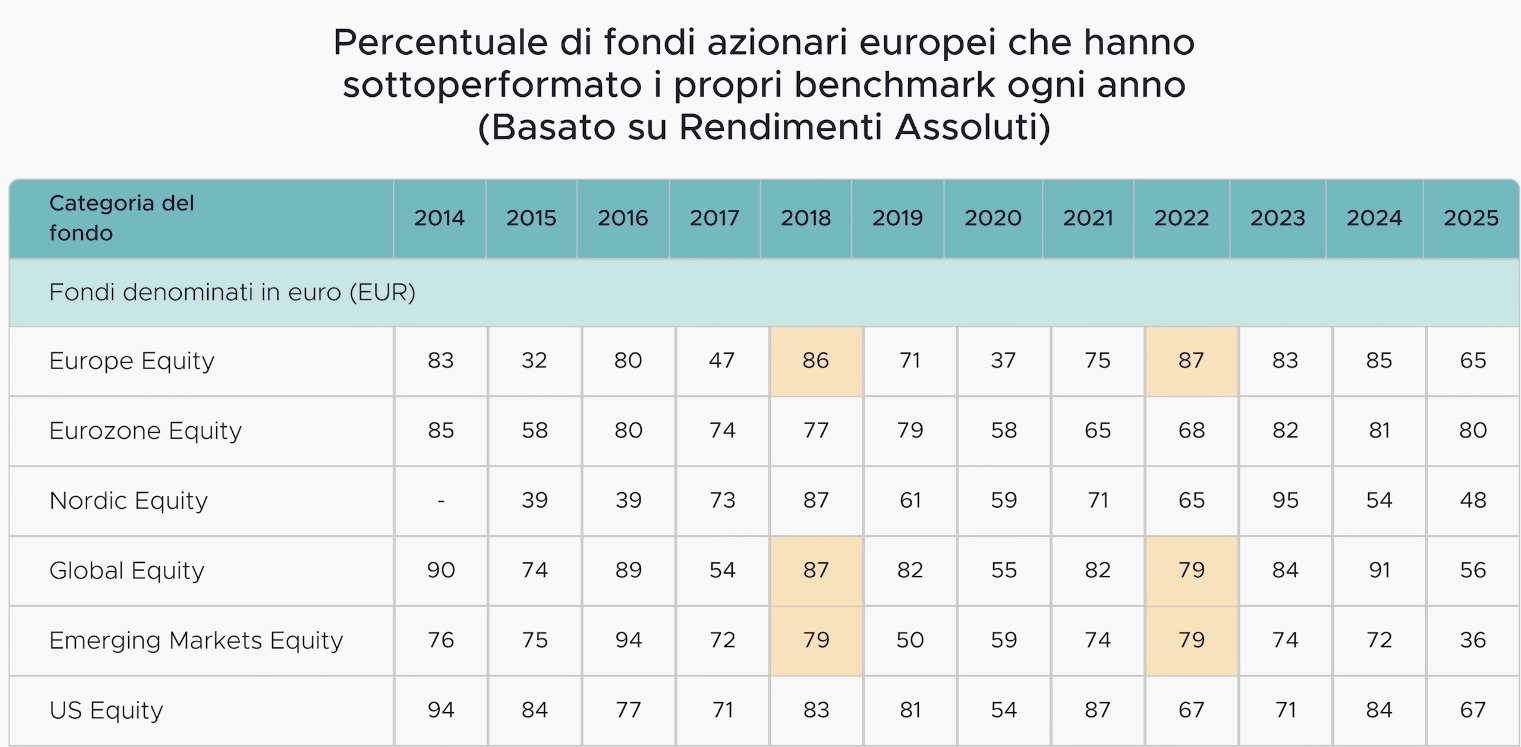

I gestori attivi non fanno meglio nemmeno negli anni in cui il mercato crolla:

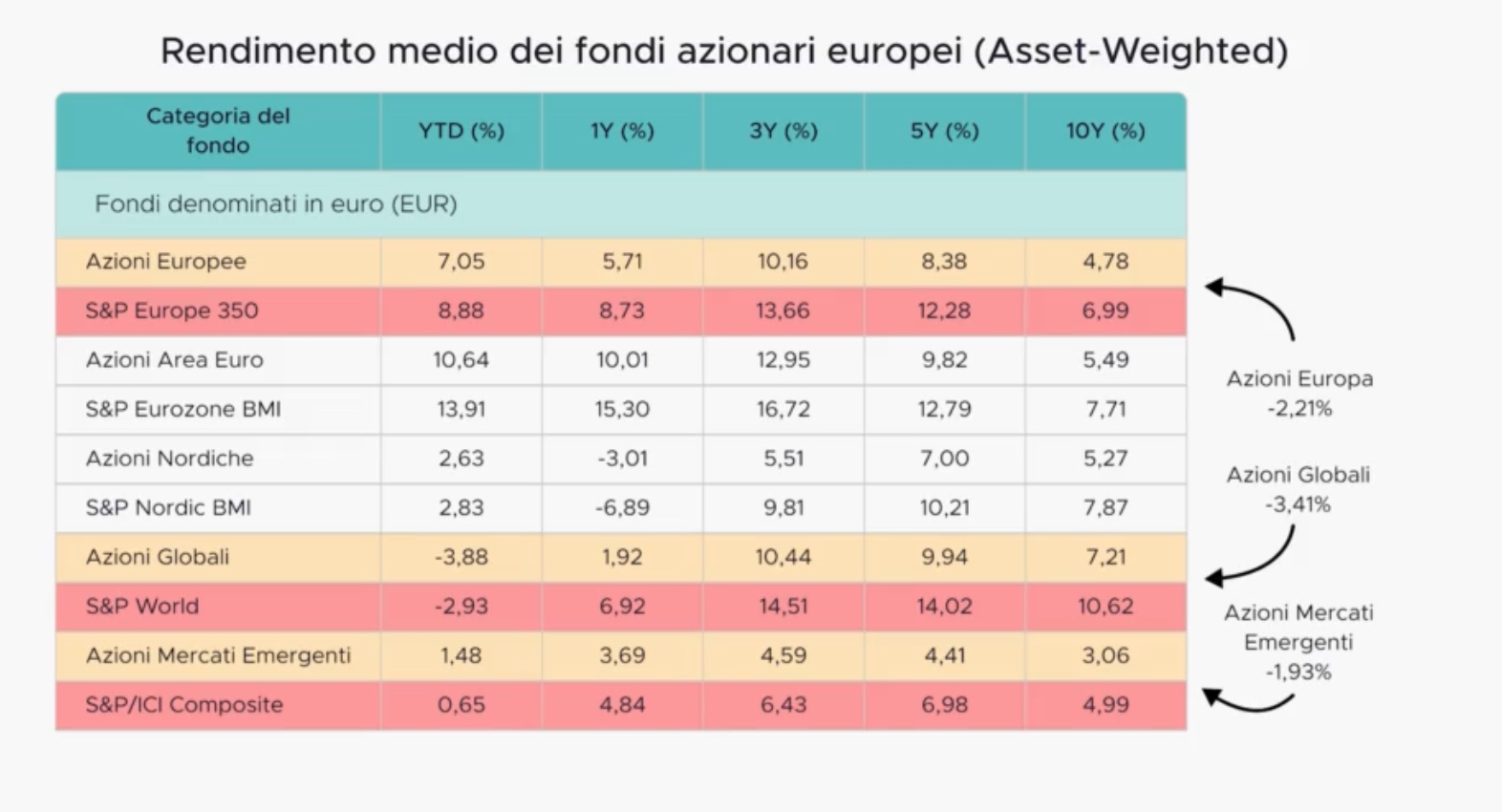

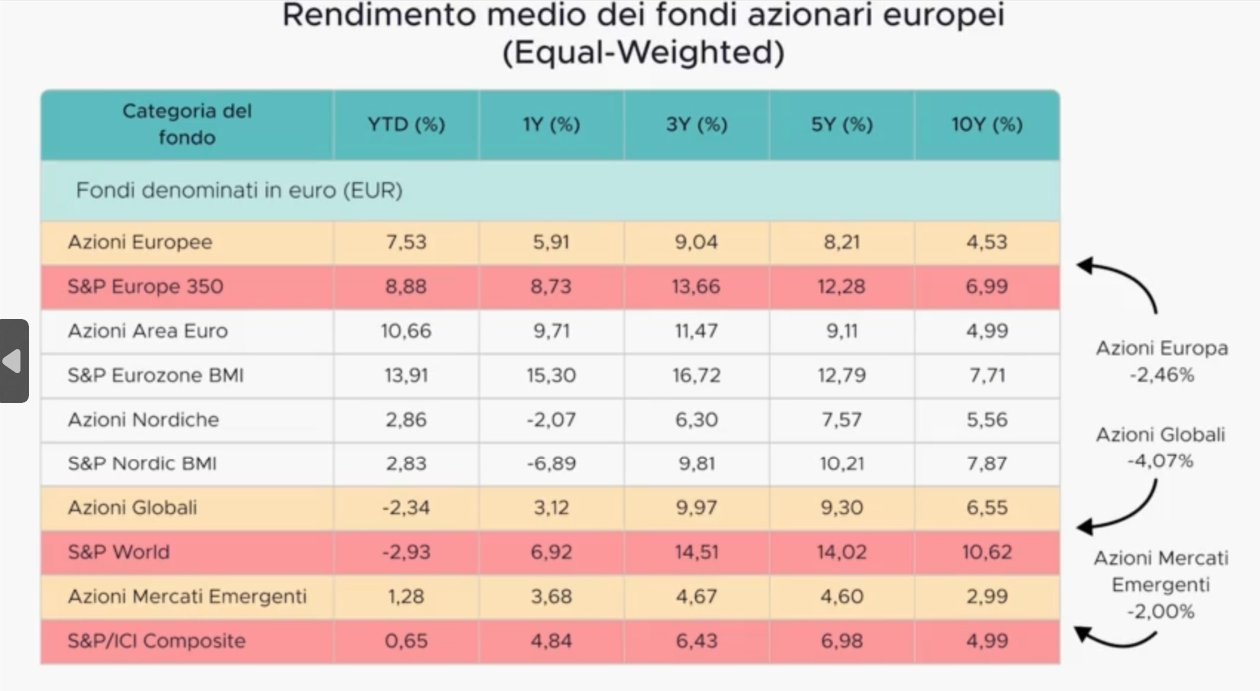

Quasi straordinario quanto riescono a perdere all'anno sull'azionario globale rispetto al loro benchmark:

il 3,41% se calcolato secondo il peso di mercato (media ponderata)!

Il 4,07% dando uguale il medesimo peso a ciascun fondo (media aritmetica)!

Le perdite sono così rilevanti che, anche prima dei costi di gestione, la grande maggioranza dei Fondi attivi (82,69%) performano peggio dei propri benchmark.

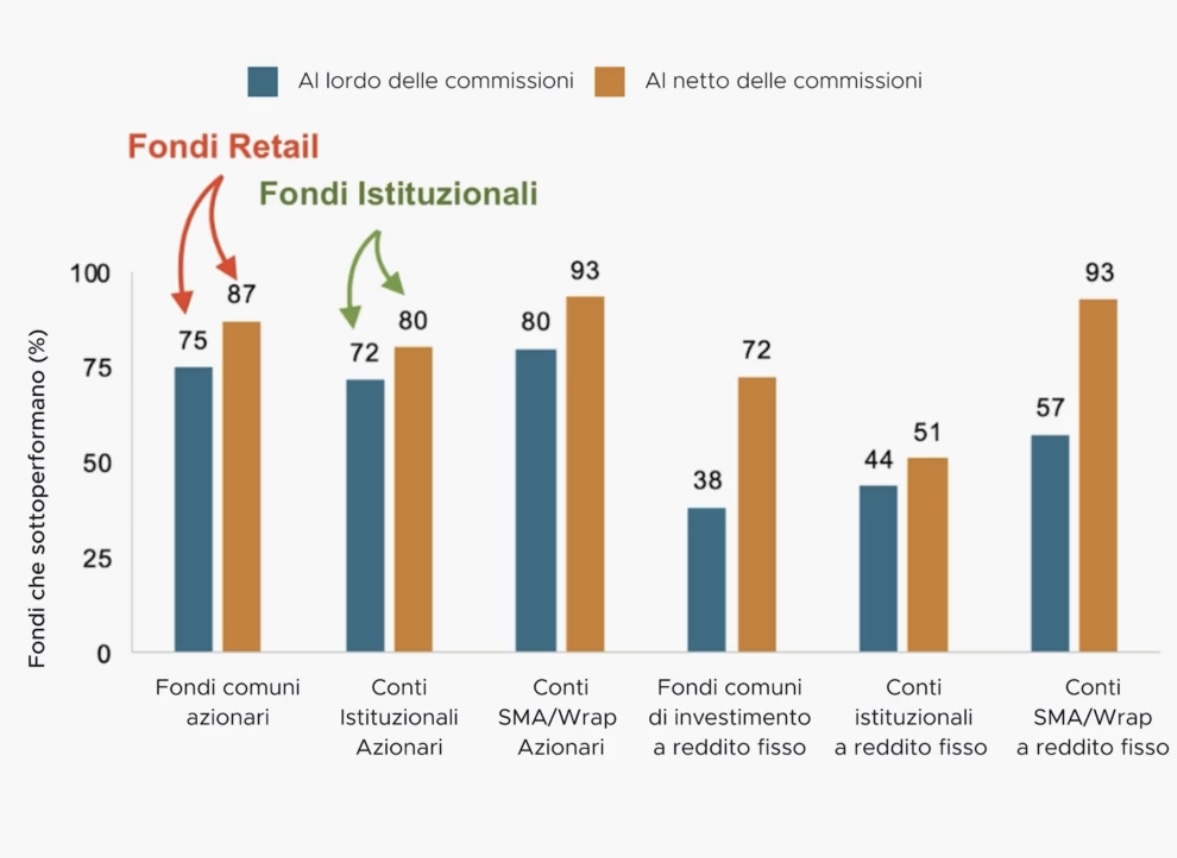

La situazione non cambia se si differenzia tra Fondi retail (destinati ai privati) o a quelli istituzionali:

Ma cosa devi rispondere al funzionario bancario o assicurativo chi ti suggerisce di investire con il miglior gestore, quello che ha dimostrato nel tempo di sapere fare meglio degli altri:

--> il Fondo che è risultato tra il miglior 50% negli ultimi 5 anni ha una probabilità di 1/16 di restarci!

--> il Fondo che è risultato tra il miglior 25% negli ultimi 3 anni ha una probabilità del 13% di restarci nei 3 anni successivi, il 40% finisce tra il peggior 25% e il 23% viene fuso o liquidato!

Le ragioni sono diverse ma la più intuitiva è che, se le probabilità di successo negli anni sono pari o inferiori a quelle che esca sempre il medesimo numero lanciando un dado, si può concludere che non si tratti di bravura ma bensì di fortuna.

Per chi desiderasse conferme consigliamo questo podcast.

Gestioni patrimoniali

Talvolta i gestori propongono le gestioni patrimoniali sia per ottimizzare la fiscalità che per ridurre l'impegno del cliente. In questo modo sia le scelte di investimento che l’operatività vengono delegate. Questo approccio ha un duplice svantaggio: la duplicazione degli oneri gestionali che sono assimilabili a quelli dei fondi a gestione attiva ed i costi dei prodotti che vengono selezionati dal gestore non sempre nell'interesse dell'investitore. Questi svantaggi vanificano i vantaggi legati alla fiscalità.

Azioni singole - Portafoglio solo azioni

Non te lo saresti mai aspettato di trovare l'acquisto dei singoli titoli azionari tra gli investimenti pericolosi e invece .. eccoci qui.

L’investimento in azioni è una delle pratiche più popolari nei mercati finanziari, ma l’acquisto di singole azioni, senza una strategia diversificata, rappresenta un rischio significativo e inutile. Questo approccio può attirare per la possibilità di guadagni rapidi, ma espone l’investitore a una serie di problemi legati a volatilità, concentrazione del rischio e mancanza di controllo su fattori macroeconomici. Nello studio paper Wealth Creation in the U.S. Public Stock Markets 1926 to 2019, è possibile constatare come il 57,8% dei titoli distrugge valore, mentre solo un misero 0,2% dei titoli riesce a performare il 40% di tutto il valore creato dal 1926 al 2019.Queste percentuali si riferiscono al numero di azioni, non alla capitalizzazione.

Dunque, acquistando l’intero indice, si accetta di portare con sé un’enorme zavorra, al fine di assicurarsi di includere quelle poche “perle” che generano la gran parte del rendimento. Scegliere un paniere di poche decine di titoli, invece, consente di puntare ad avere una percentuale di titoli perdenti inferiore alla metà e una percentuale di “super-vincenti” superiore allo 0,2%.

Di seguito le ragioni.

1. Volatilità elevata

Le singole azioni sono soggette a fluttuazioni di prezzo più marcate rispetto a un portafoglio diversificato e questo porta inevitabilmente ad una perdita che è possibile quantificare con esattezza per convincersi che l'acquisto di azioni singole NON va effettuato.

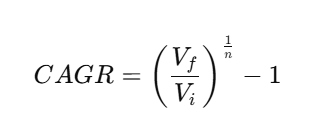

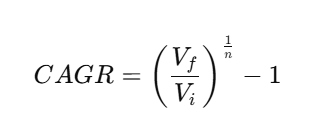

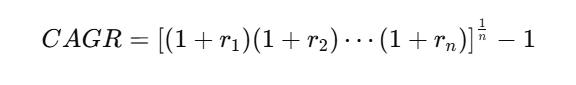

Per capirlo necessita ricordare cosa si intende per "rendimento medio annuo di un investimento", ad esempio, del 7%: si dovrebbe intendere il rendimento medio annuo composto (CAGR, Compound Annual Growth Rate), cioè il rendimento geometrico, espressa con questa formula:

Ma non diventate matti ... proseguite la lettura e capirete che acquistare singole azioni è generalmente non conveniente.

Questo rendimento rappresenta il tasso di crescita annuo che un investimento avrebbe avuto se fosse cresciuto a un ritmo costante ogni anno, tenendo conto dell'effetto cumulativo degli interessi o dei guadagni reinvestiti, comprese eventuali oscillazioni di prezzo (volatilità).

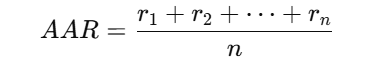

In altre parole, non è semplicemente la media aritmetica dei rendimenti annuali (definita con la sigla AAR, che sta per Average Annual Return, ovvero rendimento medio annuo), ma una media che riflette il rendimento effettivo sul capitale investito, considerando il compounding (o interesse composto, cioè il principio finanziario per cui i rendimenti ottenuti da un investimento vengono reinvestiti, generando a loro volta ulteriori rendimenti).

Un esempio e sarà tutto più chiaro: se in due anni si ha un +50% e un -50%, la media aritmetica è 0%, ma il rendimento reale (CAGR), quello che interessa a noi, è -13,4%.

Riassumendo, si deve distinguere tra:

- AAR, la media aritmetica che calcola la media semplice dei rendimenti di ogni anno, cioè somma i rendimenti annuali e poi divide per il numero di anni. È più immediato ma sovrastima la performance reale se c'è molta volatilità perché non tiene conto dell'effetto cumulativo.

- CAGR, la media geometrica invece calcola il tasso di crescita costante che un investimento avrebbe avuto per passare dal valore iniziale a quello finale in un arco temporale prefissato, considerando l'effetto composto degli interessi o dei guadagni reinvestiti: valuta la performance effettiva nel tempo.

Dunque, investire in singole azioni significa partire con un oggettivo svantaggio, matematicamente difficile da recuperare!

Se hai avuto la pazienza di comprendere il punto precedente, questa è la conseguenza logica, in quanto diversificare significa avere meno volatilità.

Ma anche in questo caso due esempi, il primo con 2 portafogli ed il secondo con 1 solo portafoglio, valgono più di 100 ragionamenti:

📊 Due portafogli partono entrambi da 100.000 €

- Il Portafoglio A è investito solo in azioni.

Nel primo anno perde il 30%, nel secondo anno guadagna il 30%.

Valore finale = 91.000 € (perché 100.000 → 70.000 → 91.000) - Il Portafoglio B è diversificato (es. 50% azioni, 50% obbligazioni).

Nel primo anno perde solo il 15%, nel secondo guadagna il 15%.

Valore finale = 97.750 € (perché 100.000 → 85.000 → 97.750)

Entrambi i portafogli hanno avuto rendimenti medi aritmetici uguali ma rendimenti medi geometrici (quelli che ci interessano) decisamente diversi. Il portafoglio diversificato ha perso molto meno capitale e si è riavvicinato al valore iniziale, mentre quello concentrato ha avuto un risultato decisamente peggiore.

📊 Portafoglio unico, 100.000 € iniziali

- Solo azioni

- Anno 1: -30% → da 100.000 a 70.000

- Anno 2: +30% → da 70.000 a 91.000

- Valore finale = 91.000 €

- Metà azioni, metà obbligazioni (2% annuo costante)

- Anno 1: rendimento medio = (-30% + 2%) / 2 = -14% → da 100.000 a 86.000

- Anno 2: rendimento medio = (30% + 2%) / 2 = +16% → da 86.000 a 99.760

- Valore finale = 99.760 €

👉 Questo mostra:

- che diversificare non serve solo a ridurre il rischio percepito, ma anche a migliorare la performance reale in contesti di volatilità;

- che a parità di rendimento medio, un portafoglio più volatile tende a generare un CAGR più basso;

Ovviamente, un portafoglio 100% azionario ha in genere un rendimento atteso più elevato e, su un orizzonte temporale molto lungo, tenderà a performare meglio. Tuttavia, sarà soggetto a una maggiore volatilità e a drawdown più profondi, con il rischio di compromettere gli obiettivi se l’orizzonte temporale non è sufficientemente lungo.

Dunque, è possibile affermare che la diversificazione è un principio cardine della gestione del rischio che porta ad un oggettivo miglioramento della performance.

Investire in una singola azione significa concentrare il proprio capitale su un unico emittente, esponendosi completamente ai suoi rischi specifici, come crisi aziendali, cambiamenti settoriali o rischi geopolitici. Per esempio, l’investimento in titoli tecnologici come Nokia all’inizio degli anni 2000 sembrava una scelta sicura, ma l’innovazione e la competizione l’hanno spinta fuori mercato.

Gli investitori individuali spesso non hanno accesso alle stesse informazioni e risorse analitiche delle istituzioni finanziarie. Le aziende possono fornire dati selettivi, mentre gli investitori istituzionali utilizzano modelli complessi per valutare i titoli. Per esempio lo scandalo Enron ha dimostrato come anche gli analisti esperti possano essere ingannati da bilanci falsificati.

Investire in singole azioni spesso porta a decisioni basate su emozioni o sulla paura di perdere opportunità (FOMO). Questo spinge gli investitori verso titoli popolari o trend speculativi, aumentando il rischio di entrare in una bolla. Per esempio l’esplosione delle "meme stocks" come GameStop nel 2021 ha attratto migliaia di investitori privati, molti dei quali hanno subito perdite significative quando il prezzo è crollato.

Investire in singole aziende o ancora peggio in una singola azione significa che un evento catastrofico può portare alla perdita totale del capitale. A differenza di un portafoglio diversificato, non ci sono altre componenti per bilanciare la perdita. Per esempio il caso Lehman Brothers, una delle più grandi banche d'investimento, è fallita nel 2008, azzerando gli investimenti azionari dei suoi azionisti.

Gli strumenti come gli ETF (Exchange-Traded Funds) e i fondi comuni di investimento permettono di accedere a una diversificazione automatica, riducendo i rischi specifici delle singole azioni. Per esempio un ETF sull’indice MSCI World permette di investire in oltre 1.500 aziende a livello globale, riducendo drasticamente il rischio specifico.

La gestione della volatilità è più efficace con un portafoglio diversificato su un orizzonte temporale lungo. Investire in singole azioni richiede un monitoraggio costante e una grande tolleranza al rischio. Gli investitori spesso vendono azioni in perdita durante i cali di mercato per paura, mentre un portafoglio diversificato consente di mantenere la rotta.

Gli investitori in singole azioni sono particolarmente soggetti a bias come:

- Overconfidence: Sopravvalutare le proprie capacità di selezione dei titoli.

- Anchoring: Fissarsi sul prezzo d’acquisto iniziale.

- Recency bias: Sopravvalutare i successi recenti di un’azienda.

Un portafoglio ben costruito consente di ridurre il rischio idiosincratico (specifico di un’azienda) e di concentrarsi sul rischio di mercato generale, che può essere gestito con strategie di asset allocation.

Investire poche singole azioni comporta che la volatilità associata a quei singoli titoli può essere così elevata da limitare la capacità dell’investitore di assumere ulteriore volatilità a livello di portafoglio complessivo.

A parità di rischio complessivo che si è disposti a tollerare, concentrando il rischio su poche azioni, si riduce la possibilità di diversificare e di sfruttare una maggiore esposizione al rischio globale del portafoglio.

In altre parole, gran parte della “quota di rischio” viene assorbita dalla volatilità di quei singoli titoli, obbligando l’investitore a mantenere il resto del portafoglio più conservativo per evitare di superare il proprio livello di tolleranza al rischio.

Questa scelta penalizza il rendimento potenziale del portafoglio complessivo, dato che si rinuncia alla possibilità di sfruttare una volatilità ben distribuita e ottimizzata su diversi asset, che invece può generare migliori rendimenti nel lungo termine.

Il risultato finale è un portafoglio meno efficiente, dove il rischio non è bilanciato tra gli asset in modo ottimale, e quindi con un potenziale di rendimento inferiore rispetto a un portafoglio ben diversificato.

Insomma, l’acquisto di singole azioni rappresenta un rischio inutile e spesso controproducente per la maggior parte degli investitori privati. Strumenti diversificati come gli ETF offrono un’alternativa più sicura ed efficiente, permettendo di ottimizzare i rendimenti minimizzando i rischi. Concentrarsi su una gestione olistica del patrimonio è fondamentale per costruire una strategia d’investimento solida e sostenibile nel lungo termine.

Portafoglio solo obbligazioni

È opportuno preliminarmente ricordare:

- che questa Guida è rivolta a famiglie di investitori con orizzonti temporali medio-lunghi;

- che chi avesse accantonato risparmi per soddisfare spese programmate nei prossimi 2-3 anni non dovrà fare riferimento a questo paragrafo, bensì a quello denominato "Patrimonio sicurezza", che suggerisce un comportamento sostanzialmente opposto a quello qui illustrato;

- che la migliore strategia finanziaria deve essere studiata personalizzandola per le esigenze di ciascuna famiglia;

- che questo paragrafo è il più controintuitivo ma anche il più importante per chi ha patrimoni rilevanti;

- che può sembrare strano che la ragione principale per la quale si sconsiglia di investire tutto in obbligazioni (soprattutto se investment grade, cioè super sicure) sia la medesima illustrata nel paragrafo "Azioni singole" (cioè il "volatility drag");

- che sono stati inseriti diversi link a paragrafi della Guida che illustrano i medesimi concetti, pur con finalità diverse.

Forse anche tu sei tra quegli investitori che percepiscono le obbligazioni investment grade come uno strumento sicuro e stabile per proteggere il loro capitale. Tuttavia, questa convinzione non tiene conto di importanti aspetti matematici e di mercato che influiscono sul rendimento effettivo e sul rischio reale dell’investimento.

Questo paragrafo intende spiegarti perché investire esclusivamente in obbligazioni sicure non garantisce guadagni reali e come la diversificazione con le azioni può ridurre la volatilità e migliorare i rendimenti.

Effetto della volatilità sul rendimento reale

La volatilità misura le oscillazioni dei rendimenti nel tempo. Essa incide negativamente sul rendimento geometrico, detto anche rendimento reale di un investimento, fenomeno noto come “volatility drag”. Ciò si traduce in un rendimento effettivo inferiore rispetto alla media aritmetica dei rendimenti annuali.

Formula del rendimento geometrico (CAGR)

Il rendimento corretto per valutare la crescita di un capitale su un orizzonte temporale è sempre il CAGR

Esempio numerico

Consideriamo un investimento con i seguenti rendimenti in due anni consecutivi:

- Anno 1: +50%

- Anno 2: -50%

La media aritmetica è (50-50) / 2 = 0

Ma il rendimento effettivo geometrico è:

√((1+0,50)x(1-0,50) -1 = √((1+0,50)x0,50) -1 = √0,75 -1 = -0,134 = -13,4%

Ciò significa che, nonostante la media annua sia zero, si verifica una perdita reale del 13,4% a causa delle oscillazioni di prezzo.

Rischi di un portafoglio 100% obbligazionario

Dunque, un portafoglio composto esclusivamente da obbligazioni investment grade, pur avendo generalmente minore volatilità rispetto all’azionario, è comunque soggetto a:

- rischio di tasso di interesse (quando i tassi salgono, il prezzo delle obbligazioni scende);

- rischio inflazione (che riduce il valore reale dei flussi di cassa futuri);

- rischio emittente;

- rischio di liquidità.

La volatilità residua abbassa il rendimento geometrico reale e, quindi, nel lungo termine, il rendimento atteso può risultare molto basso o addirittura negativo in termini di potere d’acquisto.

Vantaggi della diversificazione con azioni

L’inserimento di una quota azionaria introduce diversificazione grazie alla bassa correlazione tra azioni e obbligazioni. Questo riduce la volatilità complessiva del portafoglio, attenua il "volatility drag" e migliora il rendimento reale.

Un portafoglio bilanciato, ad esempio 50% azioni e 50% obbligazioni, infatti:

- riesce a contenere meglio le oscillazioni di prezzo;

- ha un rendimento geometrico reale superiore;

- offre un miglior rapporto rischio/rendimento.

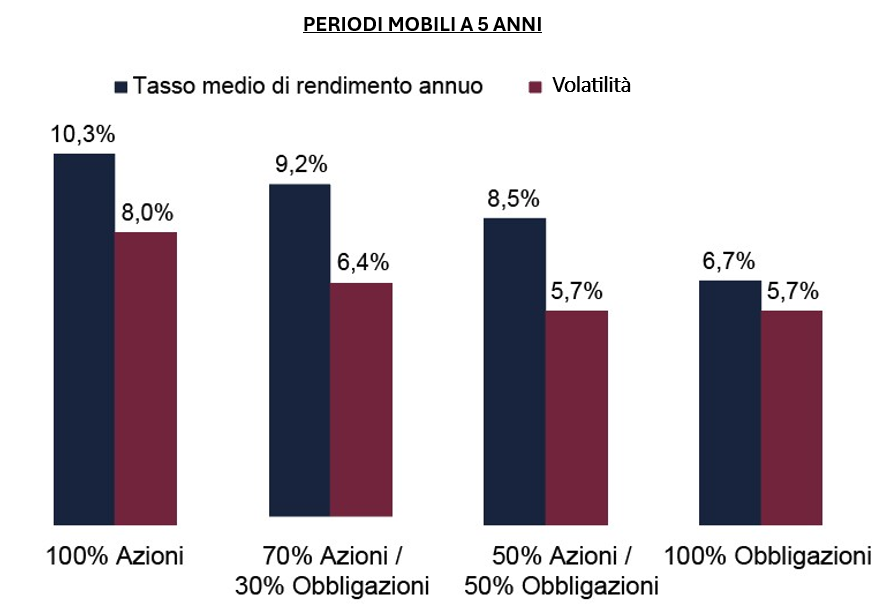

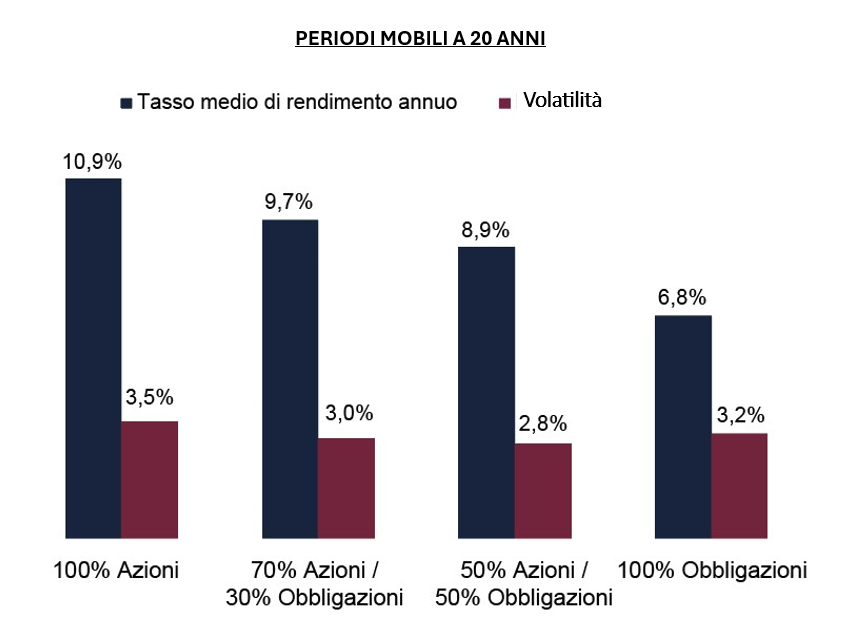

I due grafici sotto riportati illustrano visivamente quanto si qui spiegato teoricamente:

- in un orizzonte temporale di 5 anni la volatilità del portafoglio 100% obbligazioni è uguale a quella del 50%-50% e non molto più bassa di quella 70%-30%;

- in un orizzonte temporale di 20 anni la volatilità del portafoglio 100% obbligazioni è più elevata rispetto sia a quella del 50%-50% che a quella 70%-30%;

Fonte: Global Financial Data, Inc. (GFD) in base ai rendimenti medi in periodi mobili a 5 anni in base ai rendimenti dell’indice GFD’s World dal 1926 al 2018.

Le immagini non lasciano dubbi:

- i portafogli diversificati sono meno volatili;

- su un orizzonte di 20 anni il portafoglio 100% obbligazioni è quello che rende decisamente di meno nonostante abbia un rischio di perdere solo di poco inferiore al solo 100% azioni.

Attenzione, la volatilità a 20 anni del 3,2% non implica che non possano verificarsi drawdown significativamente superiori all'interno del ventennio. La volatilità misura la dispersione dei rendimenti intorno alla media, mentre il drawdown rappresenta la massima perdita osservata dal picco al minimo, che può essere ben più ampia anche in un periodo di bassa volatilità media.

Quindi, anche con una volatilità bassa su un lungo orizzonte, possono esserci periodi con cali marcati e rilevanti perdite di capitale. La volatilità non cattura queste perdite estreme in modo diretto, ma offre una misura generale della variabilità dei rendimenti.

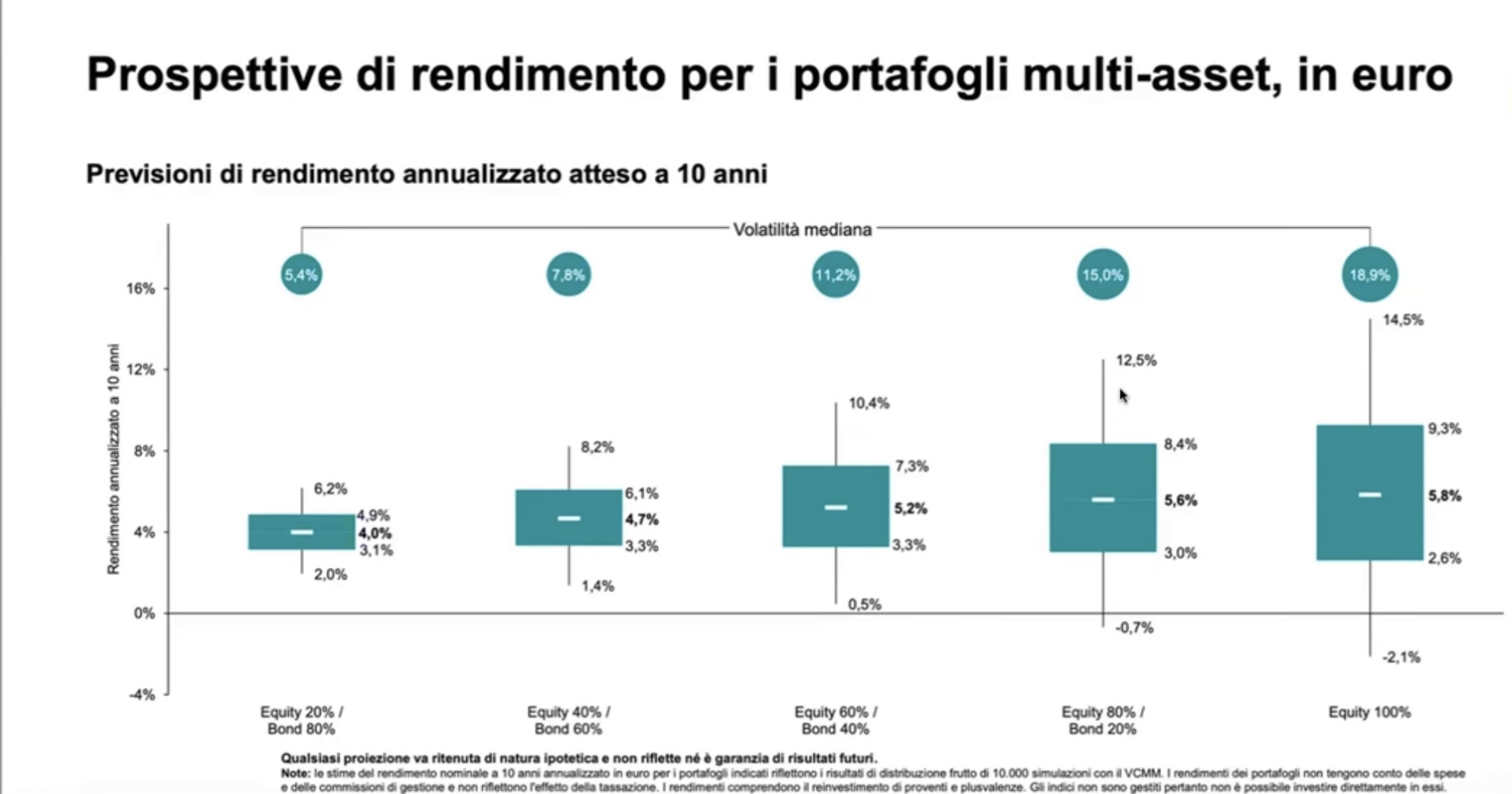

Nel grafico seguente le previsioni effettuate il 23 gennaio 2025 da Investment Strategy Analyst, Vanguard Europe. L'orizzonte temporale è di 10 anni, non è nemmeno stato considerato l'ipotesi di un portafoglio 100% obbligazioni e, soprattutto, si è partiti da valutazioni molto elevate dell'equity. Nonostante tutto, la volatilità non differisce molto, al contrario il rendimento cambia considerevolmente in relazione a quanto equity si inserisce nel portafoglio.

23 gennaio 2025, Investment Strategy Analyst, Vanguard Europe

Possiamo concludere affermando:

- che il rendimento geometrico reale è la misura più appropriata per valutare la performance degli investimenti su orizzonti medio-lunghi ed è influenzato negativamente dalla volatilità, effetto amplificato negli investimenti esclusivamente obbligazionari ovvero totalmente azionari;

- che la volatilità delle obbligazioni investment grade, anche se relativamente bassa, riduce comunque il rendimento reale accumulato nel tempo;

- che la diversificazione inserendo azioni nel portafoglio riduce la volatilità complessiva, attenua il “volatility drag” e aumenta il rendimento reale;

- che un portafoglio equilibrato, ad esempio con 50% azioni e 50% obbligazioni, offre un miglior profilo rischio/rendimento su orizzonti medio-lunghi rispetto a un investimento esclusivamente obbligazionario;

- che affidarsi solo alle obbligazioni sicure non è una strategia realmente sicura per la crescita del capitale; diversificare è la scelta più efficace per un investimento più solido e redditizio nel lungo termine.

Hedge funds

Gli Hedge Funds sono fondi altamente speculativi che tentano di sovraperformare il mercato. Poiché intervengono spesso su molti asset diversi, è da valutare attentamente la convergenza di una molteplicità di rischi diversi, tra cui il rischio strategia (dovuto ad una strategia non più performante adottata dai fund manager), rischio per le early redemptions (dovuto a penali in caso di prelievo anticipato delle somme), rischio liquidità (in caso non sia semplice trovare una controparte per rivendere in tempi brevi e al miglior prezzo le proprie quote), rischio credito (in caso il fondo non riesca ad esigere eventuali crediti verso terzi), rischio default (fallimento del fondo), rischio Paese (fondi basati in Paesi dalla politica estera instabile o fumosa), rischio leva (che aumenta la magnitudine di profitti e… perdite). (ANSA, 2020)

Derivati

I derivati sono prodotti finanziari così chiamati perché derivano dall’andamento del valore di un’attività, detto “sottostante”. (Consob, 2020)

Le attività sottostanti possono avere natura finanziaria, ad esempio i titoli azionari, i tassi di interesse e di cambio, gli indici, o reale come ad esempio il caffè, il cacao, l'oro, il petrolio, ecc.

I derivati si dividono in alcune categorie, tra cui: CFD, Contratti a Termine, Swap, Opzioni. Spesso utilizzati nel mondo del Trading online, ciò è molto lontano dal concetto di investimento e andrebbero trattati solo se sei un professionista degli investimenti.

Opzioni

Strumenti finanziari il cui valore non è libero ma deriva dal prezzo di una attività sottostante di varia natura (reale come nel caso di materie prime quali grano, oro, petrolio, ecc. , oppure finanziaria come nel caso di azioni, obbligazioni, tassi di cambio, indici, ecc.). Il termine “derivato” indica questa dipendenza.

In alcune situazioni investire in opzioni può comportare perdite ingenti, anche eccedenti il capitale d’investimento. (Borsa Italiana, 2020)

Future

I Future sono contratti “a termine”, un accordo tra due soggetti per la consegna di un dato bene ad un prezzo e a una data predeterminati.

Nascono con lo scopo di attenuare il rischio operativo di aziende che hanno la necessità di ridurre i costi delle materie prime soggette a fluttuazioni di mercato. Per questo motivo ti sconsigliamo di utilizzarli nella tua normale attività di investimento.

Derivati in leva

Esattamente come tutti i derivati, offrono però la possibilità di operare con leva. La leva finanziaria (o margin trading) permette di poter intervenire sui mercati con un certo capitale, versandone a garanzia solo una parte. Questa pratica ha il potere di amplificare i profitti potenziali, mettendo a rischio un capitale limitato, eppure anche le perdite potenziali si amplificano in pari misura. Non usare MAI la leva finanziaria.

CFD

Dall’inglese “Contracts for Difference” o contratti per differenza, sono strumenti finanziari che mimano l’andamento di un asset, come un metallo, un indice, un cambio valutario o altro.

Divenuti molto di moda nel mondo del Trading online, sono veri e propri contratti tra il singolo e l’emittente, che mima il mercato senza davvero mai accedervi.

Spesso offerti con leva, sono da evitare in quanto strumenti volti alla speculazione di breve termine, che spesso si traduce in perdite sostanziali del capitale.

Index Linked

Le polizze Index Linked sono polizze (solitamente delle TCM) dove il premio viene impegnato in strumenti finanziari, con l’obiettivo di restituire a scadenza almeno il capitale investito. Il problema è quando la performance degli investimenti legati alla polizza non si dimostra fruttuoso, per cui ci si espone al rischio di non ottenere nemmeno la restituzione del capitale investito per la polizza.

Unit Linked

Le polizze Unit Linked costituiscono una polizza vita nella quale si versano premi periodici per tutta la durata della vita. Il valore finale corrisposto al termine della vita dell’assicurato è dipendente dall’andamento di un fondo interno alla compagnia, quindi dall’andamento dei mercati finanziari in cui il fondo possiede gli asset. I premi che l’assicurato corrisponde alla compagnia vengono versati in un fondo interno all’assicurazione che però può essere connesso ad ulteriori fondi esterni all’assicurazione o altre SICAV. Sono dei veri e propri strumenti finanziari venduti sotto forma di polizze. Per cui anche se all’apparenza rassicuranti comportano gli stessi rischi di investimenti in fondi e SICAV a cui si sommano i costi legati alla copertura assicurativa.

Polizze di ramo III e multiramo

Sono prodotti assicurativi il cui rendimento è collegato ai fondi di investimento finanziari. Conseguentemente vanno remunerati sia la compagnia di assicurazione che i gestori dei fondi d’investimento con una conseguente duplicazione dei costi. Spesso questi costi superano il 3% all'anno senza nemmeno considerare le penali di uscita ed i costi di sottoscrizione iniziali.

PIP (Piani di integrazione pensionistica di Ramo III)

Prodotti previdenziali collegati a fondi interni solitamente più costosi rispetto ad altre tipologie di fondi pensione come quelli negoziali o aperti.

Sicav

Le Sicav sono società aperte di investimento, che si comportano similmente ad una SPA. L’accesso alla SICAV avviene infatti acquistando “azioni” della stessa, e per molti anni sono state uno strumento diffusissimo in Italia (Marciano, 2020)

Oltre ad essere molto rischiose (rischio fallimento, rischio liquidità, rischio controparte) sono estremamente onerose: infatti prevedono una serie di performance bonus che intaccano il ritorno del tuo investimento, specialmente in un’ottica di lungo termine.

Puoi mantenere una diversificazione identica o addirittura maggiore utilizzando ETF, con costi drasticamente più contenuti e senza costi aggiuntivi su performance, incentivi, ecc.

Certificati

I certificati sono strumenti finanziari moderni molto particolari e di difficile utilizzo, in parte simili ai CFD e alle opzioni. Sono titoli derivati, quindi seguono un sottostante (o un insieme di sottostanti) piuttosto che consentirne l’investimento diretto.

Lo svantaggio è la scarsa liquidità di alcuni certificates che spesso rendono impossibile sia l’acquisto che la vendita.