Hai compreso il concetto, ma rimane una domanda fondamentale: quanto potresti perdere investendo in azioni? E come si confronta questo rischio con quello di acquistare obbligazioni considerate estremamente sicure?

È naturale provare timore di fronte al rischio di perdere capitale, soprattutto se si confrontano le azioni con le obbligazioni, tradizionalmente viste come un rifugio sicuro.

Se dovessi scegliere tra investire in una singola azione o in un'obbligazione super sicura (come una con rating AAA), avrebbe perfettamente senso scegliere l'obbligazione. Questo perché una singola azione, per quanto promettente, potrebbe anche perdere tutto il suo valore molto rapidamente.

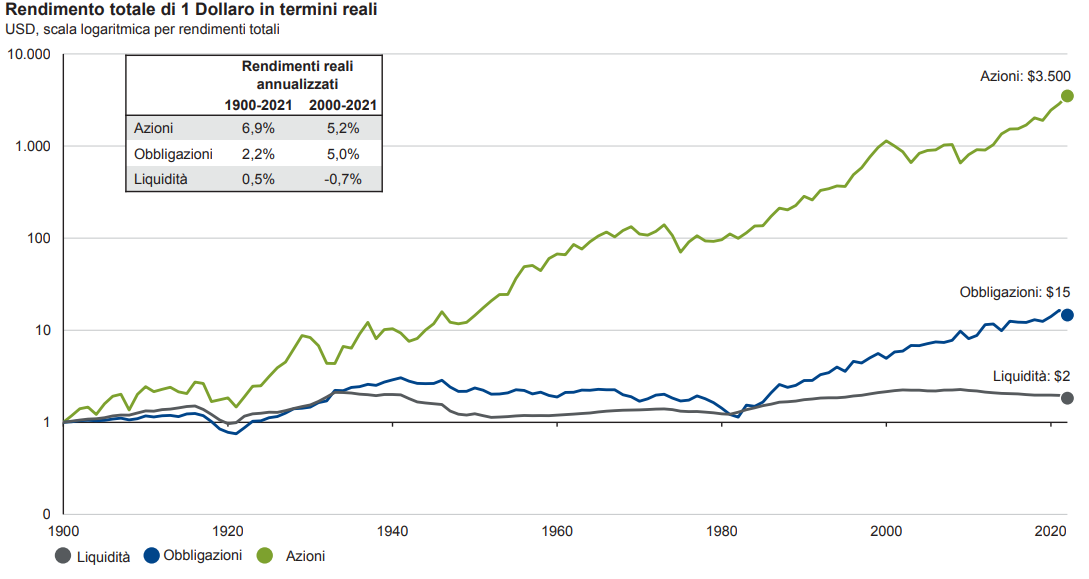

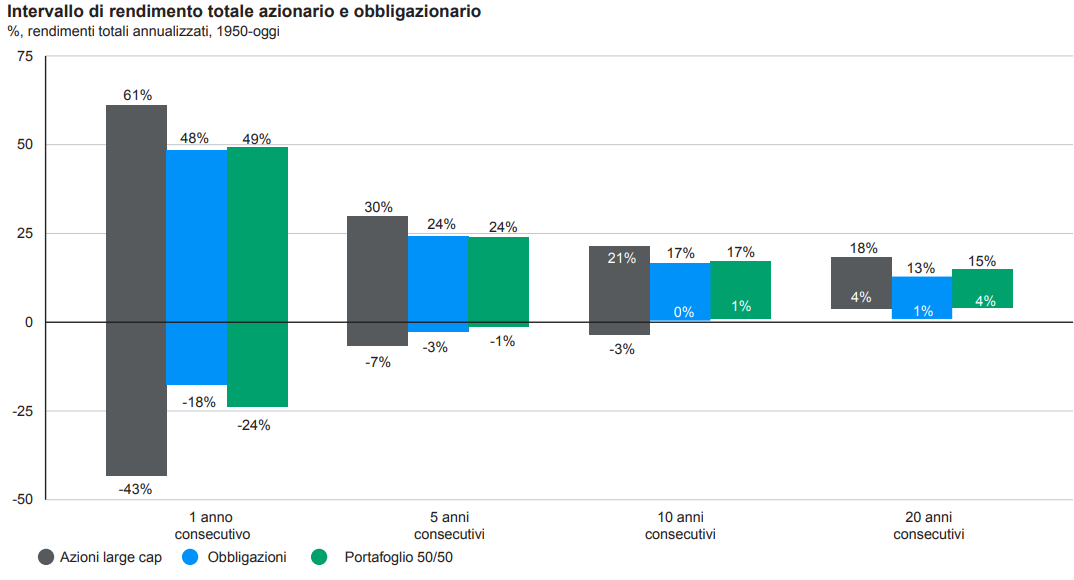

Qui, però, non parliamo di una singola azione, ma di un portafoglio ben diversificato, formato da titoli di varie aziende e settori. Questa strategia, chiamata diversificazione, abbassa il rischio complessivo. E poiché il nostro orizzonte è di lungo periodo, 20 anni o più, le oscillazioni di breve termine, che possono sembrare spaventose, si compensano nel tempo.

Il punto chiave è questo: la differenza tra una singola azione e un portafoglio diversificato è enorme. Investire in una sola azione comporta un rischio elevato, mentre costruire un portafoglio ben diversificato e mantenerlo nel lungo periodo riduce in modo significativo quel rischio.

Infatti, mentre alcuni investimenti considerati sicuri, come alcune polizze assicurative con costi elevati, hanno portato a perdite significative, investire in mercati come lo S&P500 per un periodo superiore a 15 anni, dal 1957 ad oggi, non ha mai comportato la perdita di capitale.

Quindi, anche se lungo il percorso incontrerai inevitabili alti e bassi, un approccio ben diversificato e orientato al lungo termine ti garantisce una posizione molto più sicura e stabile per far crescere il tuo patrimonio.

La tua paura nasce dal “bias della rappresentatività”: tendi a estendere il rischio di una singola azione all’intero portafoglio. È un errore di valutazione simile a pensare che, se una mela è marcia, tutto il cesto sia compromesso. In realtà, la forza di un portafoglio diversificato risiede proprio nella varietà: il problema di un singolo elemento non determina il risultato complessivo

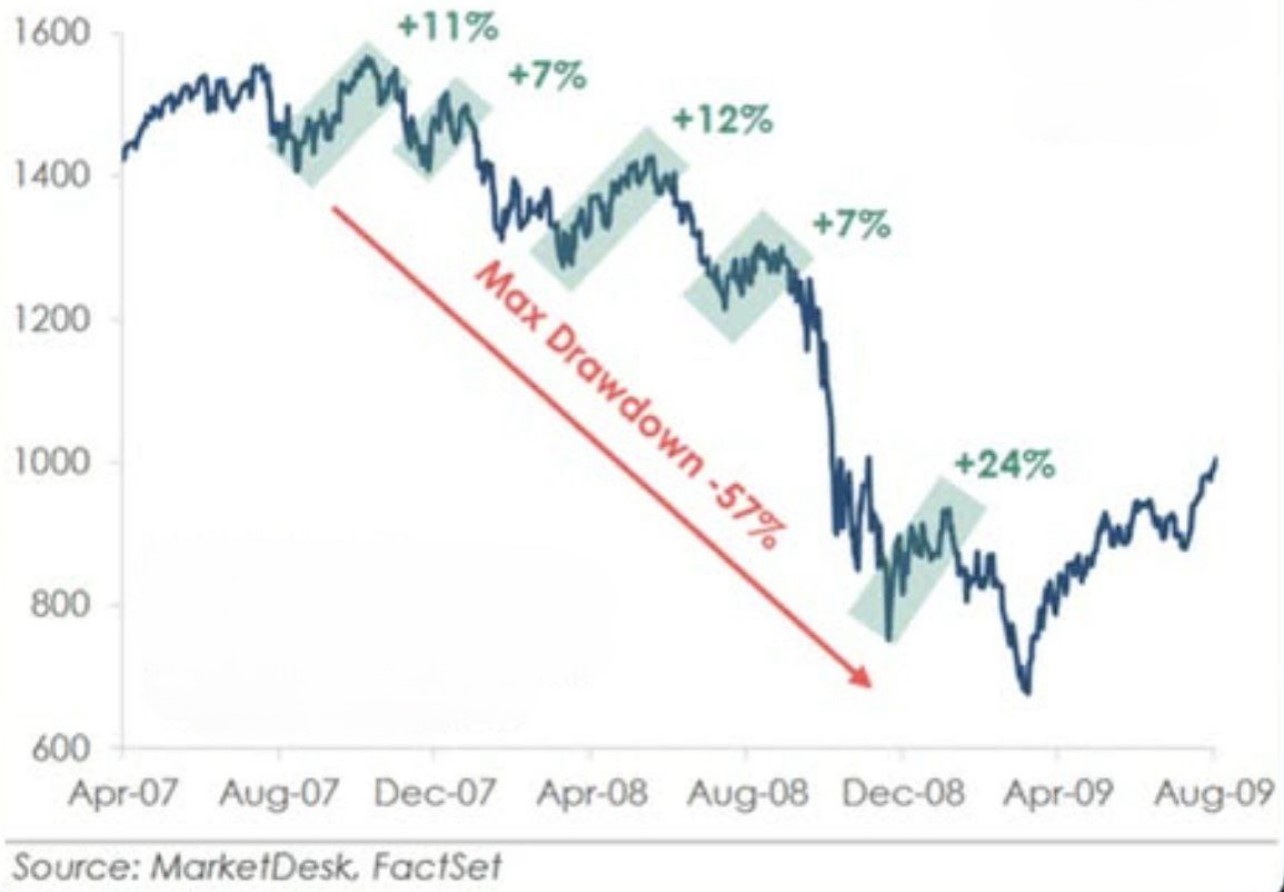

In ogni caso, pur avendo un orizzonte temporale molto lungo [1], devi poter superare lo stress di perdere parte del capitale nei primissimi anni, dunque, per evitare il rischio di vendere in preda al panico, devi programmare un piano d’accumulo della durata di qualche anno, che ti consenta di considerare eventuali crolli del mercato come un’opportunità per raggiungere in serenità la tua percentuale programmata di “Portafoglio crescita”.

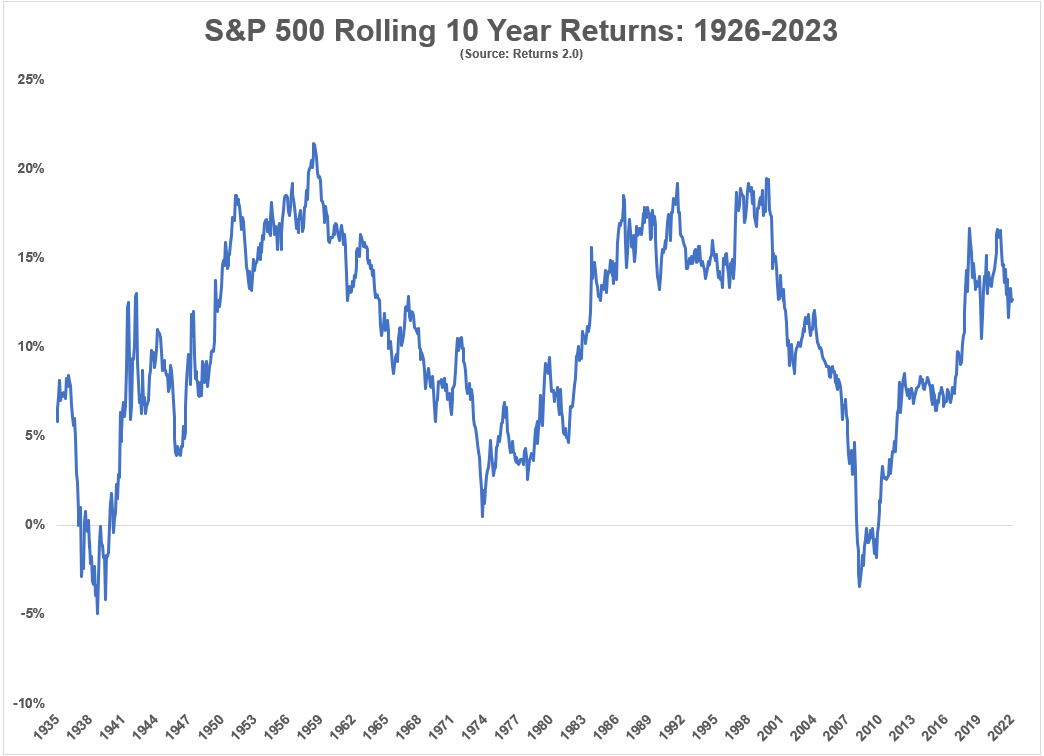

RENDIMENTI MOBILI A 10 ANNI A PARTIRE DAL 1926

Grafici pubblicati da

Peggior rendimento annuo a 10 anni è una perdita di quasi il 5% all'anno conclusa nell'estate del 1939, con un rendimento totale del -40%. Successivamente lo S&P500 ha avuto un rendimento negativo, nell'arco di 10 anni, a partire dallo scoppio delle dot-com all'inizio degli anni 2000 che si è conclusa con la Grande Crisi Finanziaria.

Miglior rendimento annuo a 10 anni è del 21,4% all'anno per il periodo terminato verso la fine del 1959, con un rendimento totale di circa il 600%.

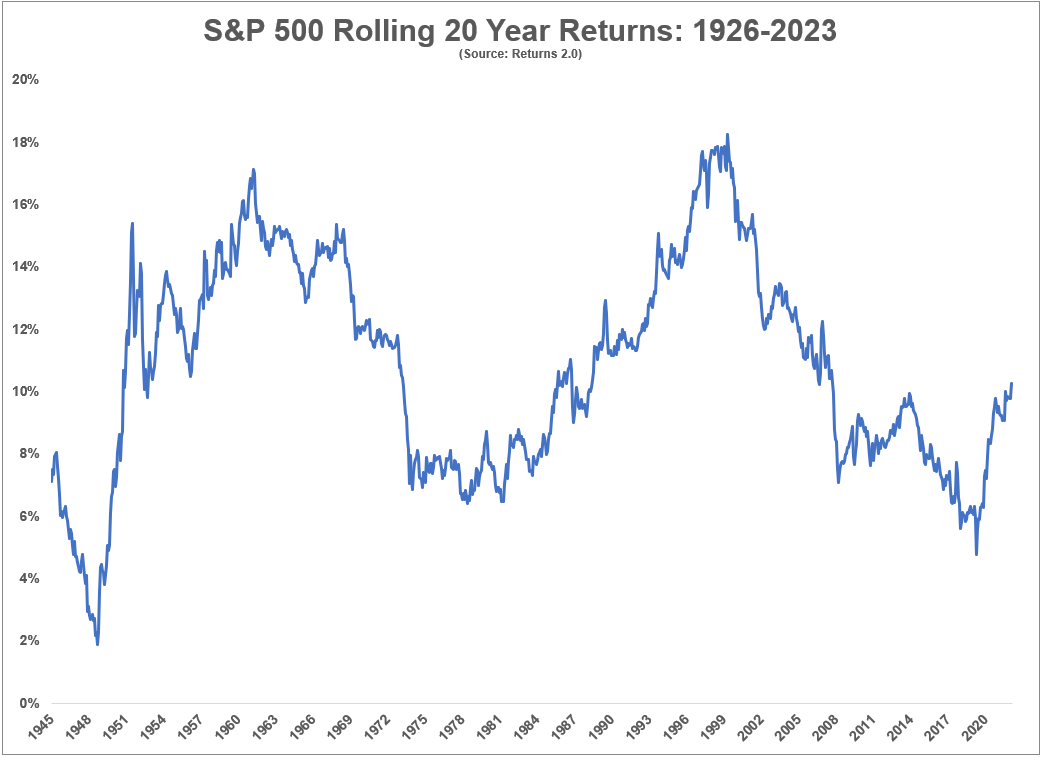

RENDIMENTI MOBILI A 20 ANNI A PARTIRE DAL 1926

Peggior rendimento, sempre a 20 anni, è stato un rendimento di poco inferiore al 2%, che si è concluso nel 1949 dopo avere vissuto la Grande Depressione e la Seconda Guerra Mondiale.

Miglior rendimento annuo, a 20 anni, è stato di oltre il 18% all'anno, che si è concluso nella primavera del 2000 prima della bolla delle dot-com. Nel 90% delle volte i rendimenti sono stati superiori al 7%, nel 75% dei casi hanno superato l'8% e nel 56% persino del 10%.

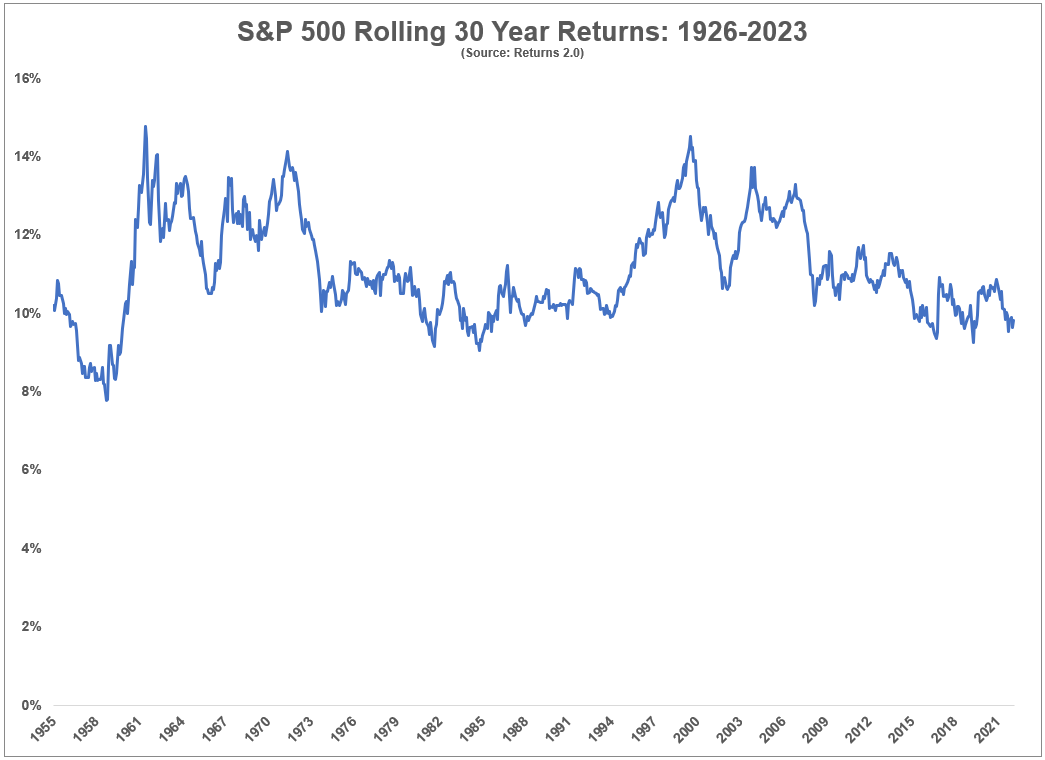

RENDIMENTI MOBILI A 30 ANNI A PARTIRE DAL 1926

Peggior rendimento annuo è stato del 7,8%. Avendo investito nel 1926, prima del drammatico settembre del 1929, si sarebbe sofferto una perdita maggiore dell'80% ma si sarebbe comunque guadagnato più dell'850% alla fine dei 30 anni.

Miglior rendimento è stato del 14,8%, conseguito tra il 1939 e il 1968.

PRIMA DI ACQUISTARE UN ETF

Se stai per acquistare un ETF:

- verifica la sua "Deviazione standard", la trovi nella informazioni di sintesi del prodotto;

- ipotizza il "Rendimento medio annuale atteso", facile se trattasi di obbligazioni e ricavabile dal PE se trattasi di azioni;

- stabilisci il tuo orizzonte temporale, cioè il periodo nel quale non ti importa quanto potrebbe perdere l'ETF;

e copia in questo link questo prompt:

" ISIN ETF ....., deviazione standard ...%, rendimento medio annuale atteso ...%. Determina il ritorno minimo e massimo, sia in valore assoluto che in %, di un investimento di 100 euro dopo 1 anno, 5 anni e 10 anni. Rispondi con 3 tabelle per ciascun intervallo di confidenza come questa (i valoro sono esemplificativi):

Considerando un intervallo di confidenza al 68,26%:

-

Dopo 1 anno: tra 92 € (resa annua del ..%) e 118 € (resa annua del ..%)

-

Dopo 5 anni: tra 65 € (resa annua del ..%) e 228 € (resa annua del ..%)

-

Dopo 10 anni: tra 43 € (resa annua del ..%) e 523 € (resa annua del ..%)

Considerando un intervallo di confidenza al 95,44%:

Considerando un intervallo di confidenza al 99,72%:

Ricorda che la volatilità per orizzonti più lunghi deve essere calcolata come la deviazione standard annuale moltiplicata per la radice quadrata del numero di anni. Inoltre, il rendimento per un periodo più lungo si accumula e quindi deve essere calcolato come una crescita composta."

Potrai rifare il quesito su più orizzonti temporali per capire se l'ETF che hai scelto è adatto a te.