Principi guida:

Per un'efficace gestione finanziaria, ci sono dei principi guida che è importante conoscere e seguire.

Principio n°1: Volatilità = Rendimento

RISCHIO: è la probabilità che il rendimento reale di un investimento si discosti da quello previsto. È associato a eventi sfavorevoli per l’investitore. Prima di investire, valuta non solo la probabilità che l’evento si verifichi, ma anche le sue conseguenze e come reagiresti.

VOLATILITA': indica quanto il prezzo di un investimento varia nel tempo. Maggiore è la volatilità, più ampie saranno le oscillazioni, sia in positivo che in negativo. Non è il rischio, ma ne riflette l’impatto sulle variazioni di valore. Prima di investire, valuta se sei disposto a sopportare queste fluttuazioni e per quanto tempo.

INCERTEZZA, è stata analizzata nel capitolo dedicato all'ambito assicurativo. In condizioni di incertezza non è possibile associare una probabilità al verificarsi di un determinato evento futuro. Al contrario, nel caso del rischio, ogni evento è associato ad una probabilità che si verifichi.

RENDIMENTO: è il guadagno o la perdita generata nel tempo da un investimento. In generale, gli investimenti con maggiore rischio, incertezza e volatilità offrono la possibilità di rendimenti più elevati.

Approfondisci in nota [1] la differenza tra:

- rischio e volatilità;

- volatilità

La relazione tra rischio e rendimento è spesso rappresentata dal cosiddetto “premio per il rischio”, ovvero l’extra rendimento atteso da un investimento rischioso rispetto a uno considerato privo di rischio.

Il rapporto tra rendimento e volatilità viene misurato attraverso l’indice di Sharpe, un indicatore di performance che valuta il rendimento corretto per il rischio di un investimento.

In sintesi, mentre il rischio indica la probabilità di subire una perdita, la volatilità descrive l’ampiezza e la frequenza delle oscillazioni del valore di un investimento. Entrambi i concetti sono fondamentali per stimare il potenziale rendimento e per prendere decisioni di investimento consapevoli.

Il TEMPO influenza:

- la VOLATILITA', poiché nel lungo periodo le oscillazioni di breve termine tendono a compensarsi, riducendo la percezione di instabilità;

- il RISCHIO, in quanto il premio al rischio, invece, non si riduce necessariamente col trascorrere del tempo, soprattutto quando l'investimento è associato a un rischio intrinseco elevato.

In sostanza, mentre il tempo può aiutare a mitigare la volatilità, il rischio è direttamente legato alla probabilità di un evento indesiderato, che non diminuisce semplicemente con il passare del tempo.

Pertanto, per ottenere rendimenti elevati è necessario, da un lato, evitare rischi eccessivamente impattanti, preferibilmente eliminandoli o trasferendoli tramite strumenti assicurativi e, dall’altro, accettare la volatilità, ossia le oscillazioni tipiche degli asset più redditizi.

Per queste ragioni, prima di indicarti come gestire il tuo patrimonio mobiliare, verifica che tu disponga di adeguate coperture assicurative contro le incertezze che possono incidere significativamente sulla tua vita e che siano garantiti i tuoi bisogni primari (vedi il paragrafo sulla “Piramide dei bisogni di Maslow”).

L’idea di investimenti completamente ‘sicuri’ è fuorviante: il mercato finanziario è un contesto dinamico e interconnesso, dove ogni opportunità comporta un certo grado di rischio, condizione necessaria per generare rendimento.

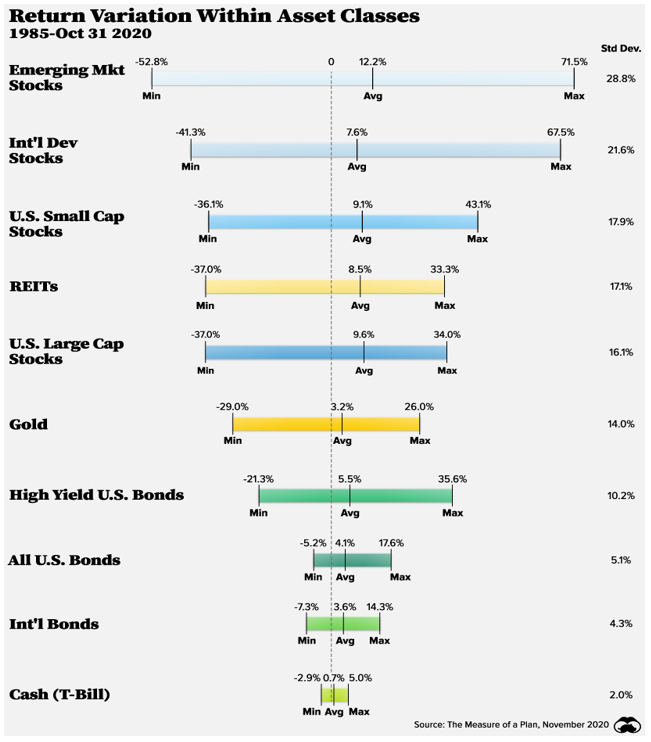

Nella figura (Ross, 2020) sono presenti i rendimenti minimi, massimi e medi per ciascuna classe di asset e la deviazione standard di ogni investimento, che misura la volatilità che potrebbe subire il nostro investimento.

Sebbene le azioni dei mercati emergenti abbiano registrato il rendimento medio più elevato, hanno anche registrato la deviazione standard più elevata.

Ipotizza di dover necessariamente superare un precipizio con un salto: la prudenza ti bloccherebbe ed il coraggio ti toglierebbe la necessaria lucidità. Per decidere se effettuare il salto devi acquisire la consapevolezza che, prendendo una buona rincorsa, potrai superare l'ostacolo senza alcun rischio.

Ugualmente devi comportarti con gli investimenti: definisci i tuoi obiettivi e perseguili con professionalità. Non è questione di essere prudenti o audaci, ma di agire con strategia.

Ricorda che la remunerazione del rischio rappresenta l’unico vero motore di crescita del capitale. In assenza di questo, nel migliore dei casi, riuscirai soltanto a compensare l’effetto erosivo dell’inflazione.

PAURA, è il principale nemico del rischio ed è uno dei temi più studiati dalla finanza comportamentale. Per valutare il livello di paura sui mercati si utilizza l’indice VIX, che misura la volatilità attesa sull’indice azionario Standard & Poor’s 500, riflettendo il posizionamento degli investitori. Un VIX elevato indica forte incertezza e timore, mentre valori bassi segnalano fiducia e stabilità.

Per vincere la paura contenendo il rischio è necessario seguire i due principi guida successivi: diversificare l’investimento durante un orizzonte temporale più lungo possibile.

Principio n°2: Orizzonte temporale più lungo possibile

L’orizzonte temporale rappresenta il periodo durante il quale sei disposto a rinunciare alle tue disponibilità finanziarie per investirle.

Più l’orizzonte temporale si allunga, maggiori possibilità hai di massimizzare il tuo ritorno sull’investimento, perché il tempo tende a ridurre l’impatto delle oscillazioni di breve periodo. Così facendo, aumenti le probabilità di avere profitti a parità di volatilità.

Ciò significa che puoi permetterti di sopportare una maggiore volatilità e, dunque, puoi godere di un premio per il rischio più alto sull’investimento.

La nostra strategia, semplice ma efficace, si fonda su queste macro-azioni:

- determinare la quantità di denaro necessaria per garantirti la copertura dei bisogni primari;

- proteggerti dagli imprevisti attraverso adeguate soluzioni assicurative;

- investire la parte rimanente con il maggior orizzonte temporale possibile per fare rendere al massimo il tuo patrimonio complessivo.

Il tempo è la forza più potente: fa crescere le piccole cose e fa sparire i grandi errori.

Solo un lungo orizzonte temporale (cioè tanto tempo) offre il coraggio necessario per affrontare i mercati e ottenere rendimenti significativi, nonostante i picchi di volatilità che, se osservati nel breve periodo, risulterebbero insostenibili persino per l’investitore più audace.

Quanto deve durare l’orizzonte temporale?

Secondo lo studio di J.P. Morgan “Le regole d’oro degli investimenti a lungo termine”, il tempo è il fattore più potente per ridurre l’impatto delle oscillazioni e sfruttare l’interesse composto. Le chiavi del successo sono: iniziare presto, reinvestire i proventi, mantenere la disciplina, diversificare e restare investiti. Così la volatilità diventa opportunità.

Principio n°3: Diversificare

Uno dei concetti base che devi conoscere è quello di diversificazione. Con questo termine si intende la suddivisione del proprio investimento in diverse categorie di strumenti come azioni, fondi, obbligazioni appartenenti a industrie o zone geografiche differenti.

In tal modo riduci il rischio complessivo: se alcuni prodotti non otterranno un soddisfacente rendimento, altri andranno meglio compensando le perdite. In questo modo, si attenua l’impatto negativo di eventi specifici su singoli asset.

Alcuni esempi di diversificazione:

- per area geografica (acquistare obbligazioni di diversi Paesi emittenti);

- per settore (acquistare azioni di settori differenti, come prodotti medicali e aerospaziali);

- per tipologia (acquistare obbligazioni, azioni e materie prime);

- per valuta (acquistare in valute differenti) [2]

Ma attenzione a diversificare i sottostanti e non gli strumenti: nel primo caso diversifichi realmente mentre nel secondo ti illudi di farlo. Inoltre, diversificare gli strumenti, oltre ad essere fiscalmente inefficiente, aumenta la paura a parità di rischio con conseguenze talvolta disastrose: meglio 1 ETF a medio rischio che 3 ETF rispettivamente a basso, medio ed alto rischio.

Immagina che il singolo ETF ti debba rendere il 50% in 10 anni con una volatilità massima del 25% mentre i 3 ETF, a parità di rendimento medio, abbiano una volatilità rispettivamente del 12, 25 e 51%. Quando l'ETF più volatile dovesse perdere la metà del suo valore rischierai l'infarto o di venderlo nel momento meno opportuno.

Principio n°4: Minimizzare i costi

Nella scelta di un investimento l’unica certezza sono i costi [3], mai i guadagni.

Per questo motivo, i tuoi investimenti devono generare almeno un rendimento sufficiente a coprire i costi fissi (imposta di bollo, commissioni, consulenza, ecc.) e l’inflazione, che nel tempo erode il potere d’acquisto.

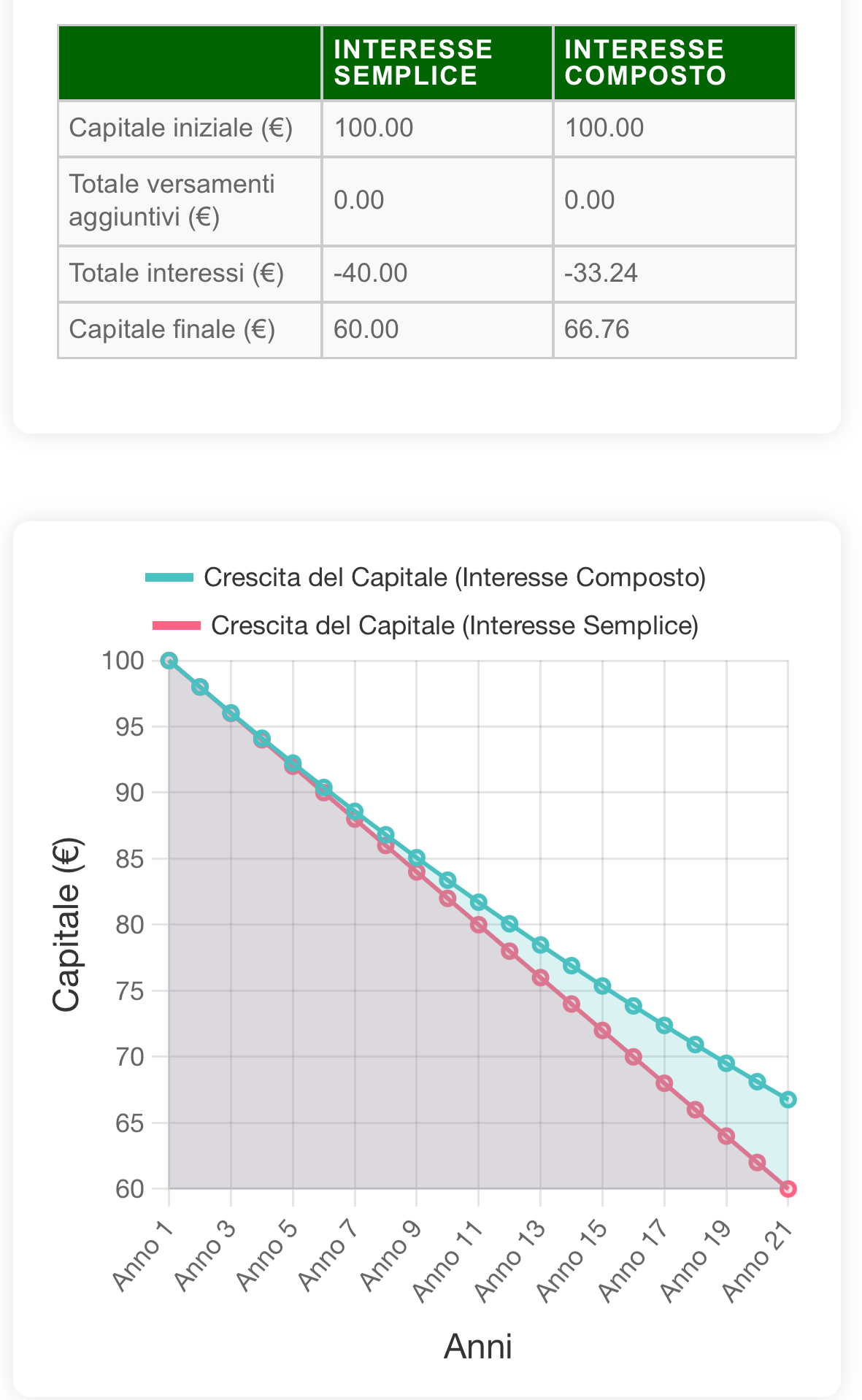

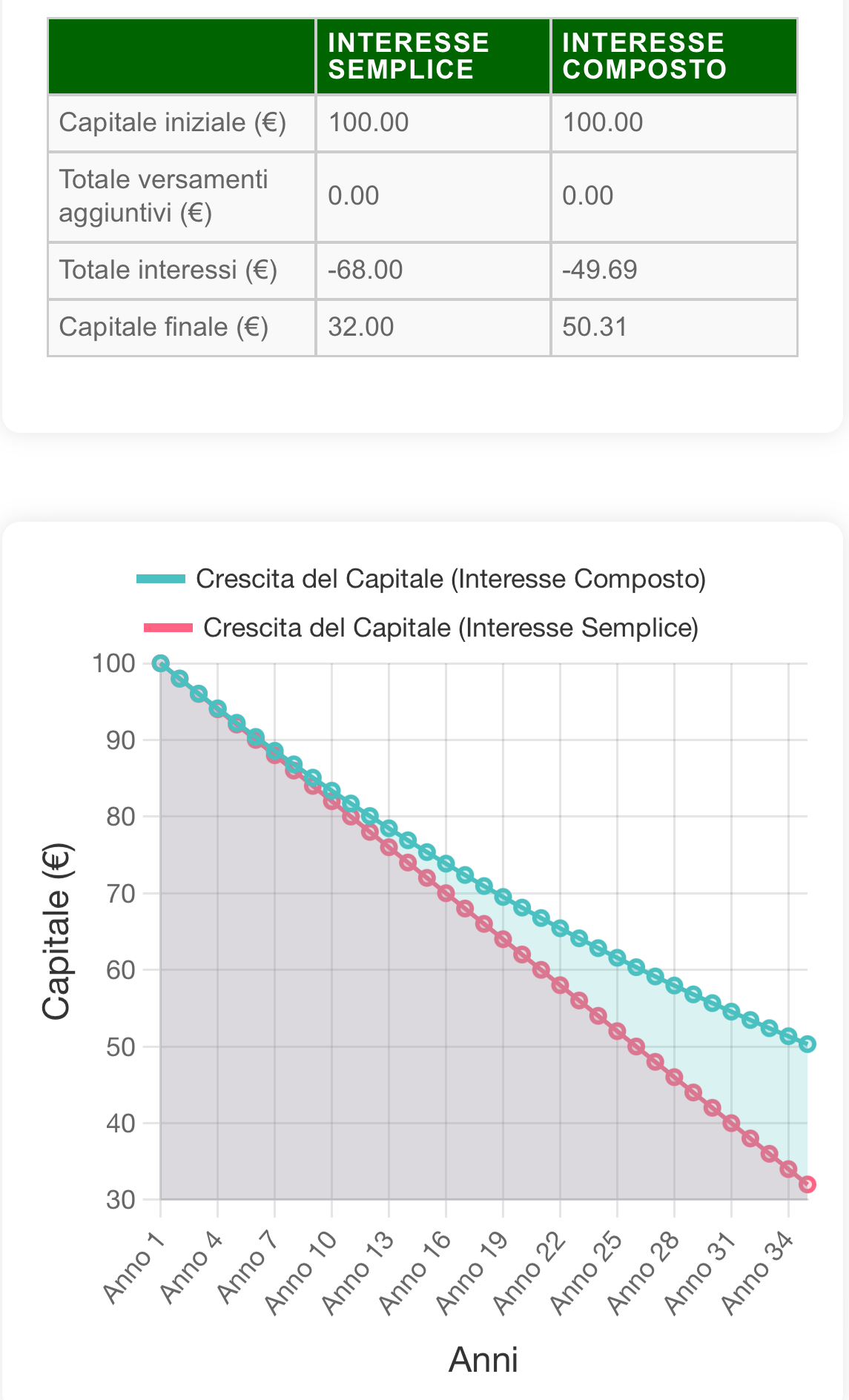

Costi del 2% erodono il tuo capitale di 1/3 dopo 20 anni e lo dimezzano dopo 34:

Tra i principali costi di un fondo ci sono:

- le commissioni di sottoscrizione o quelle di collocamento;

- le spese correnti;

- le commissioni di performance;

- le commissioni di uscita.

Il totale di tutte questi costi viene chiamato TSC (Total Shareholder Cost).

La somma di spese correnti e commissioni di performance viene definito TER (Total Expense Ratio).

Il consiglio è quello di affidarsi a fondi passivi (ETF cioè Exchange Traded Funds), che hanno generalmente costi più bassi e rendono l’investimento molto facile e gestibile; la scelta del consulente aiuterà a selezionare gli ETF adeguati per ottimizzarne la fiscalità.

I 4 Principi Guida garantiscono ottimizzano le performance

Rispettare questi Principi guida è SEMPLICE, è sufficiente comprendere pochi concetti elementari, ma è estremamente DIFFICILE senza una minima educazione finanziaria e senza qualcuno che sappia trasmetterti queste regole e ricordartele nei momenti in cui dubbi e paura prendono il sopravvento.

In tal senso, lo studio della finanza comportamentale può diventare qualcosa di utile anche per la tua vita.

• In questo contesto, il concetto di rischio è strettamente legato alla probabilità di mancata restituzione del capitale o al rischio di credito.

• Ad esempio, le obbligazioni high yield offrono rendimenti più elevati proprio perché espongono l’investitore a un rischio maggiore rispetto alle obbligazioni investment grade, che garantiscono una maggiore sicurezza ma con rendimenti più contenuti.

• Questo significa che il rischio, nel mercato obbligazionario, è effettivamente remunerato con un “premio al rischio”.

2. Per il mercato azionario: Volatilità = Rendimento

• Per le azioni e, più in generale, per le strategie di asset allocation, è più corretto parlare di volatilità come motore del rendimento.

• La volatilità rappresenta fluttuazioni temporanee che, con un orizzonte temporale adeguato, tendono a essere compensate da rendimenti superiori. Non è un rischio reale di perdita, ma un elemento da gestire e sfruttare.

• Affermare che “rischio = rendimento” in questo contesto può essere fuorviante, perché il rischio reale si manifesta solo quando non si gestisce adeguatamente la volatilità o si assumono esposizioni sproporzionate senza una strategia chiara.

Dunque:

• Per il reddito fisso: il rischio di credito (rischio reale) è compensato da un premio al rischio, quindi è corretto associare rischio e rendimento.

• Per il mercato azionario e soprattutto per la creazione di un asset allocation: il rendimento è il risultato di una gestione consapevole della volatilità, non del rischio. Pertanto, è più appropriato parlare di “premio alla volatilità”.