TFM - Trattamento fine mandato: che cos'è?

Il TFM (Trattamento di Fine Mandato) è l’indennità che può essere riconosciuta agli amministratori delle società in fase di cessazione del rapporto di lavoro. A differenza del TFR che è obbligatorio, il TFM è facoltativo e può essere erogato sia ad amministratori di società, sia nei confronti di tutti quei soggetti che lavorano per la società senza essere legati da alcun vincolo di subordinazione con essa (es. collaboratori coordinati e continuativi).

Per il TFR l’accantonamento annuale deducibile, deve essere calcolato sull’importo della retribuzione annua del dipendente diviso 13,5. Relativamente al TFM, invece, l'accantonamento deducibile non può superare circa il 20% dell'emolumento annuo dell'Amministratore. (Corte di Cassazione del 09.05.2002 n. 6599).

A norma dell’Art. 17 TUIR comma 1 lettera C il diritto al trattamento di fine mandato dovrà risultare da delibera di assemblea avente data certa ed anteriore all’inizio del rapporto e dovrà essere di importo determinato o determinabile. Quindi il mandato con cui l’assemblea conferisce l’incarico agli amministratori dovrà prevedere, oltre agli emolumenti spettanti per l’amministrazione della società, anche la liquidazione di un’indennità di fine mandato. Qualora la delibera venga redatta dopo la nomina, la deducibilità del compenso seguirà il criterio di cassa, ossia la deducibilità avverrà nell'anno del pagamento all'amministratore. Inoltre, qualora fosse necessario modificare lo statuto dopo la costituzione della società si dovrà nominare o rinominare altri amministratori, al fine di non perdere il vantaggio fiscale.

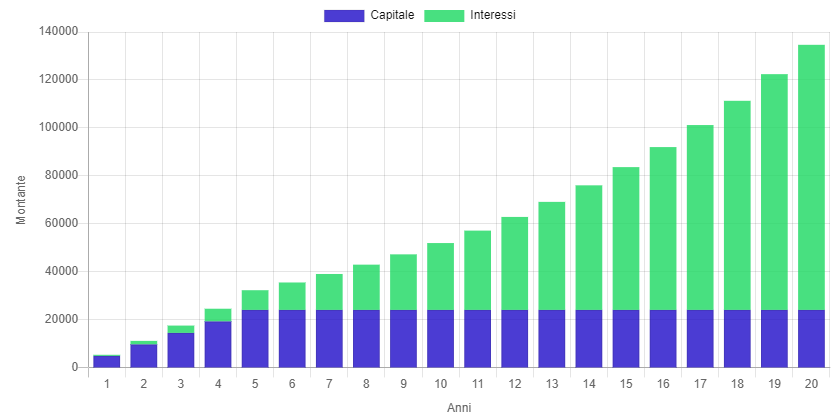

Il TFM accantonato in azienda viene dedotto con un conseguente risparmio dell'aliquota IRES che sarà poi pagata dall’amministratore (con aliquota agevolata o con propria aliquota IRPEF in basa alla data di nomina) quando il mandato sarà terminato. A prescindere di quali siano le imposte sulla società o sulla persona fisica, il differimento delle imposte permette di ottenere un consistente vantaggio finanziario.

Polizza di Assicurazione

Il TFM può essere investito in una polizza di assicurazione a capitalizzazione con erogazione a scadenza del capitale maturato, che avrà come contraente l’azienda e come beneficiario assicurato l’amministratore. Alla cessazione del rapporto la polizza darà diritto ad un capitale costituito in parte dalla somma dei premi versati (parte A) e in parte dal reddito formato con le rivalutazioni annuali (parte B). Questa soluzione va valutata distintamente da quanto sopra descritto in quanto se la creazione del fondo appare sempre e/o spesso opportuna, non è detto che ciò lo sia per la sottoscrizione della polizza.

La parte A (somma dei premi versati) sarà girata al destinatario dell’indennità di fine rapporto (l'amministratore) e sarà soggetta alla tassazione separata [1] prevista per il TFR (Art.16, comma 1).

La parte B (rivalutazioni annuali) è soggetta alla sola ritenuta a titolo di imposta del 12,5%[2] prevista dall’art.6 legge 482/85. Questa seconda parte può essere riservata al destinatario dell’indennità di fine rapporto (l'amministratore) oppure all’azienda in base a quanto stabilito per delibera dell’assemblea dei soci.

In caso di sottoscrizione di una polizza per il differimento dell'erogazione del TFM, si andrà incontro ai costi sostenuti verso la compagnia.

Normalmente il costo della polizza assicurativa ne rende sconveniente la sottoscrizione che, conseguentemente, appare opportuna solo qualora si intenda effettuare un accantonamento finanziario rendendo il capitale insequestrabile, impignorabile e, soprattutto, a prova d'insolvenza.

Per conoscere nel dettaglio tutti i principali aspetti della polizza ti basterà richiedere una consulenza gratuita, fissa un appuntamento con un nostro consulente assicurativo.

NOTE