Portafoglio sicurezza: cos'è?

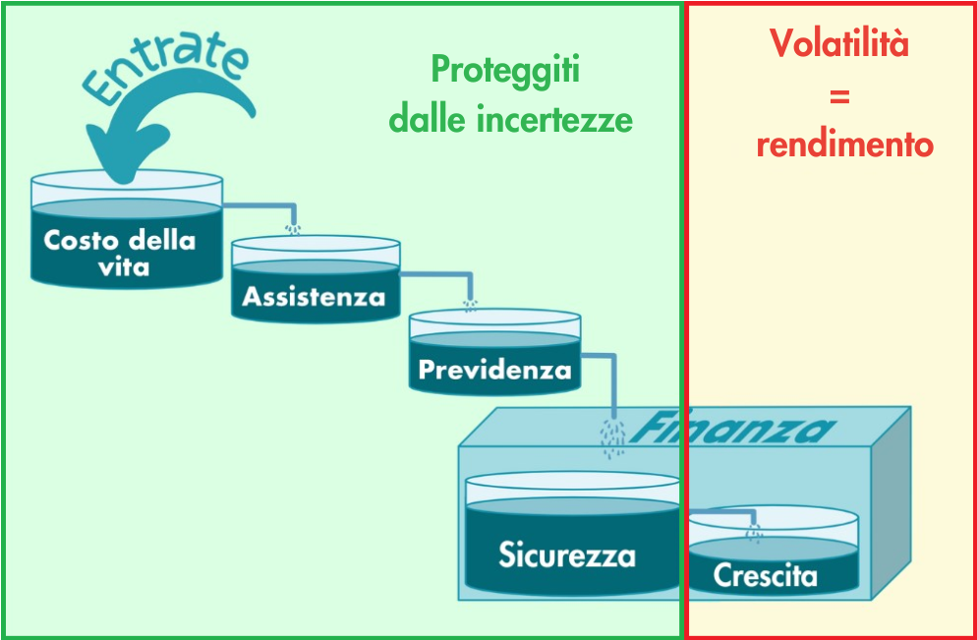

Il portafoglio sicurezza è l'insieme degli investimenti effettuati con il denaro che non puoi permetterti di perdere.

Per questa ragione l’algoritmo inserisce nel portafoglio sicurezza quanto ti necessiterà per fronteggiare il costo della vita per i prossimi 3 anni, comprendendo, in un'ottica di massima prudenza [1], quanto necessario per le coperture assistenziali e previdenziali.

Inoltre, nel portafoglio sicurezza rientra anche quanto tu stesso hai indicato nel form “Uscite programmate nei prossimi 3 anni ritenute indispensabili”; tra queste possono rientrare, ad esempio, l’imminente acquisto di un immobile, di un veicolo o la spesa per l’università dei figli.

Considerato che tenere il denaro in liquidità comporterebbe un'erosione del valore a causa dell'inflazione, devi investire questi fondi assumendo il minor rischio e volatilità possibile.

QUANTO RENDE, IN TERMINI REALI, UN PRODOTTO FINANZIARIO SICURO?

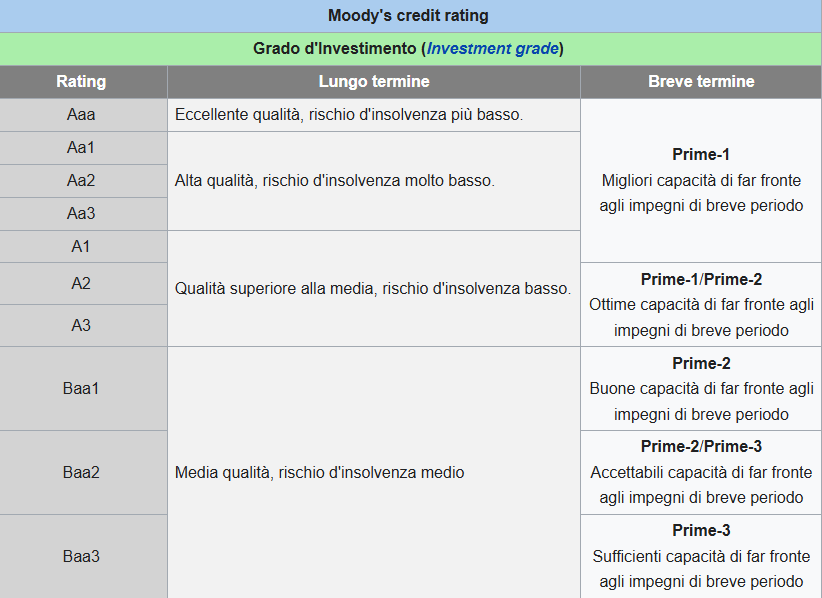

Per capirlo analizza l’obbligazione a breve termine di un Paese euro con il miglior rating, come la Germania.

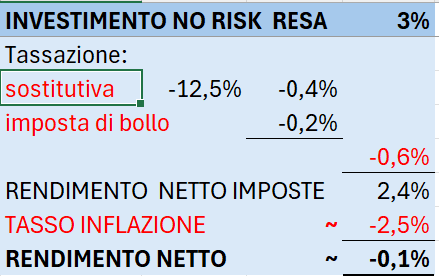

Negli ultimi 30 anni, il rendimento di un’obbligazione a 2 anni tedesca (primo grafico) è stato del 3% e l’inflazione (secondo grafico) del 2,5%.

Il rendimento del 3%, al netto dell’imposta sostitutiva del 12,5% e dell’imposta di bollo dello 0,2%, si riduce al 2,4%.

Al netto dell’inflazione del 2,5% perdi lo 0,1% all’anno

Se poi dovessi aggiungere gli oneri di gestione di certe polizze super garantite, con costi sino al 2%, dopo 20 anni, avrai perso un terzo del tuo capitale.

IN QUALE ASSET CLASS INVESTIRE?

Obbligazioni Investment Grade con scadenza inferiore ai 3 anni: sono titoli obbligazionari di qualità medio-alta emessi da società / Stati con bilanci solidi e poco indebitati.

Attenzione che il loro rendimento varia in base al livello di rating [2], quelli che offrono qualcosa in più non sono un affare, ma semplicemente meno sicuri e più rischiosi. Non perdere tempo a cercare l’occasione: meglio puntare su titoli con maggiore capitalizzazione, che sono anche i più liquidi. Fatti assistere dal tuo consulente per acquistarli sul mercato con i volumi più elevati: non è possibile comprarli su un mercato e rivenderli su un altro.

Non assumere rischi valutari ed escludi tutti quegli investimenti espressi in una valuta diversa da quella del paese in cui tu risiede.

La soluzione ideale resta quella di optare per uno o due tra gli ETF OBBLIGAZIONARI tra quelli che sono tranquillamente selezionabili gratuitamente da chiunque sul sito di JustETF.

In periodi di tassi in discesa è consigliabile selezionare ETF con duration medie (3-7 anni).

Viceversa, in periodi di tassi in salita sono preferibili gli ETF MONETARI, che replicano la performance di un tasso overnight; EONIA (Euro OverNight Index Average), cioè il tasso di interesse interbancario per 1 giorno per la zona euro e che sono tassati tendenzialmente al 26% (con l'eccezione dell'ETF sotto indicato di Xtrackers tassato al 12,5%), come i c/deposito che però hanno diversi vincoli. Di seguito alcuni ETF, che sono tranquillamente selezionabili gratuitamente da chiunque sul sito di JustETF:

LU0290358497 - Xtrackers II EUR Overnight Rate Swap UCITS ETF 1C - ACC - TER 0,10% (il più grande - gestita da Deutsche Asset & Wealt (DWS) con rating A2 di Moody's)

LU1190417599 - Lyxor Smart Overnight Return UCITS ETF C-EUR - ACC - TER 0,10% (dal 2022 di Amundi, con rating A+ di Fitch, sostanzialmente simile a quello di DWS)

FR0010510800 - Amundi EUR Overnight Return UCITS ETF Acc - ACC - TER 0,10%

LA TUA SITUAZIONE

Il nostro "Check-up", dotato di intelligenza artificiale, ti fornisce una visione semplice e chiara su come ottimizzare la tua asset allocation finanziaria, dividendo il tuo portafoglio tra Sicurezza e Crescita.

Se la % di Portafoglio sicurezza è contenuta

Sei in una posizione favorevole: non perdere tempo e punta a evitare costi inutili. Concentrati sul “Portafoglio crescita”, che sarà la vera fonte della tua performance negli anni.

Se la % di Portafoglio sicurezza è elevata (sino ad arrivare al 100%)

Grazie alla tua area riservata puoi valutare di consolidare la tua situazione patrimoniale con quella dei tuoi familiari, puoi aggiungerne quanti ne vuoi, per poi divertirti a fleggarli o meno e vedere come i nostri suggerimenti cambieranno radicalmente partendo proprio da una diversa ripartizione in % tra patrimonio sicurezza e crescita.

Ipotizza di avere un capitale finanziario di 100 mila euro e dei genitori o un coniuge decisamente abbienti, l’algoritmo ti suggerirà di allocare il 100% in Portafoglio sicurezza. Ma se, con un semplice flag, decidi di consolidare il patrimonio familiare, potresti scoprire che la proposta diventa 100% Portafoglio crescita: da un portafoglio senza prospettive a uno super performante.

Sempre grazie alla tua area riservata potrai permetterti delle simulazioni modificando la tua asset allocation complessiva.

Ipotizza di avere sempre il medesimo capitale finanziario di 100 mila euro con un patrimonio complessivo di qualche milione investito in immobili. L’algoritmo ti suggerirà di allocare il 100% in Portafoglio sicurezza. Ma se ipotizzassi di vendere un immobile, potresti scoprire che l'algoritmo ti suggerisca una % di Portafoglio sicurezza decisamente inferiore. Così potresti decidere che conviene vendere un immobile che rende il 2% per passare ad un comparto azionario che rende il 6%.

La tua area riservata è uno strumento proattivo e prezioso, che semplifica analisi complesse e le rende disponibili online, a vantaggio tuo e del tuo consulente indipendente.

BANCA DEPOSITARIA e GESTIONE LIQUIDITA'

Per questi due argomenti rimandiamo al capitolo dedicato alle aziende.

Infatti, l'amministratore di un'azienda ha diverse opzioni tra cui scegliere, ma un investitore privato dovrebbe riferirsi preferibilmente solo ad una o al massimo due banche di trading on line ed al suo unico consulente finanziario indipendente.

ATTENZIONE ALLA PROPOSTE PERICOLOSE

Attenzione ai consulenti finanziari che ti promettono rendimenti reali elevati senza rischi, solitamente propongono fondi obbligazionari, certificati o altre diavolerie che hanno come sottostante delle obbligazioni che non hanno il miglior rating. Escludi anche la sottoscrizione di polizze garantite che di sicuro hanno solo costi inutili.

In ogni caso è essenziale prenotare l’analisi gratuita del portafoglio-titoli ed esaminare con il nostro team il “Prospetto Mifid II costi e oneri”, per iniziare ad indirizzati verso prodotti meno costosi e, quindi, più redditizi.